News

一、USD1 基本情况

二、特朗普家族、阿布扎比、Binance

1. 深度绑定川普家族

2. 深度绑定中东资本

3. 币安曲线救国,获得政治背书

一、Launchpad 机制:AI 发币的模组标准化

二、V2 升级:让社群主导 Agent 上线

三、$BID 功能与质押设计

- 项目治理: 投票决定哪些 AI Agent 可以进入 Launchpad 发行

- 功能解锁: 支付进阶 AI 工具费用(如批量生成、数据分析等)

- 激励分润: 质押后可参与 DIM 计划,每周获得平台奖励池分配

四、与 Virtual Protocol 的差异

五、结语

币安重磅推出美债等级收益理财产品 $RWUSD,为用户开启了分享美债收益的全新大门。这不仅是一款保本理财利器,更是币圈拥抱现实世界资产(RWA)的里程碑式突破!从稳定币申购到每日收益派发,$RWUSD 以低门槛、高灵活性的创新模式,为全球用户提供年化高达4.2%的稳健回报。币安此举不仅为投资者打开了优质资产通道,更为 RWA 生态的爆发式增长铺平道路。

1. 币安的链上美债是什么?

币安理财推出了 $RWUSD ,也就是 “链上美债”,实则是链下的理财产品。币安官网指出这是一款保本理财产品,为用户提供 RWA 代币化美债等级的收益,最高可达年化 4.2%。

2. 怎么参与 RWUSD ?

用户可以使用指定的稳定币(符合地区用户可使用 $USDT 或 $USDC),申购 $RWUSD。申购后,用户将在现货账户中按 1:1 比例获得相同数量的 $RWUSD,$RWUSD 不收取申购费用。

入口:币安——理财——RWUSD ; 也可以直接币安 App 主页搜索 RWUSD 进入相关功能。

收益发放方式:收益从第二天累计,每天以 $RWUSD 的形式发放到账户

赎回方式:1:1的方式赎回为 $USDC (目前不可赎回为 $USDT,无论申购的稳定币形式)

额度限制:每日购买额度 500万u,每日快速赎回(0.1%手续费,立即到这)额度 5000u,标准赎回(手续费 0.05%,到账 T+3)额度没有限制。

3. RWUSD 运作模式和风险

关于运作模式,官网原话是:“RWUSD 是一种保本产品,以 RWUSD 作为申购资产的代币化凭证。RWUSD 的价值以 1:1 的比例与申购所用的稳定币挂钩。用户可以用指定的稳定币申购活期持仓,获得年化收益。收益通过币安的运营产生,包括但不限于现实世界资产投资,例如代币化美债。年化收益由币安根据市场情况和产品可持续性等因素自行决定。”

RWUSD 不是链上资产,目前没有现货市场交易,只能在币安申购和赎回,不能在用户之间转账,但可以作为 Binance VIP Loan 的抵押品。

值得指出的是,官网强调了收益来自于币安生态收益和现实世界资产(如代币化美债),同时也强调了 RWUSD 不是稳定币,也不代表对任何现实世界资产、基础证券、代币或金融工具的权利主张。APR 是由币安决定的,根据市场环境(market condition)和产品可持续性(product sustainability) 。换言之,极端情况下可以不分配收益。

关于风险披露,官网提到 RWUSD 存入的稳定币资产在用于 RWUSD 服务时将成为币安的财产,币安对该类财产的管理可能离开币安监管无法及时收回,会造成赎回延迟的风险;政策风险可能导致无法赎回;技术风险造成的延迟赎回。

(详见https://www.binance.com/en/risk-warning)

4. 总结

RWUSD 并不能完全等同于链上美债,与 Ondo 旗下的 $USDY $OUSG 等有第三方监管底层资产并且定期披露持仓的生息稳定币有本质区别。RWUSD 的收益分配也并不透明,具体分配情况由币安自行裁决。RWUSD 是一种理财产品而非资产,且官网指出不能在极端情况下保证赎回。以上是官方披露的相关文件的解读,出于合规或者监管要求,条款比较苛刻,但在非极端情况下 RWUSD 可以提供美债等级收益。

总体而言,币安平台也是 RWUSD 的最大背书,给购买美债受限(如外汇管制)的资金提供了很好的渠道,每天 500 万美元的额度也为大资金打开资金通道。

币安推出美债等级收益的产品,为广大用户打开了分享 “美债” 收益的大门,是为做大 RWA 的蛋糕铺路,是币圈的历史性进步时刻。美债作为较为优质的资产,可以为币圈注入良好的流动性。

2025年7月17日,美国加密监管领域迎来了历史性时刻。特朗普总统正式签署国会高票通过了业界期待已久的《指导与建立美国稳定币国家创新法案》(即俗称的天才法案,GENIUS Act),奠定了美元稳定币的首个联邦监管框架。据美国法律,新法将在签署18个月后生效,或在财政部和美联储等主要机构发布实施细则120天后提前生效。为强化监管与消费者保护,法案要求稳定币发行方必须取得专门牌照,业务范围限于稳定币发行本身,否则就需申请成为受联邦监管的信托银行;同时规定发行的稳定币必须以美元现金或美债等安全资产1:1全额储备,并定期公开储备构成,由注册会计师审计后每月向监管机构报告。不过天才法案对DeFi领域则有意保持模糊。同日通过的《数字资产清晰法案》则旨在规定哪些DeFi业务应受SEC或商品期货交易委员会CFTC监管,将对DeFi的监管进行深度具像化。

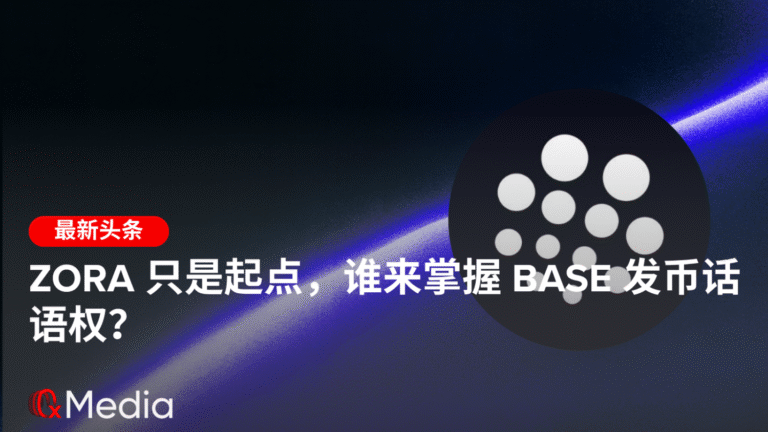

吉隆坡,7 月 19 日 —— 马来西亚区块链周 2025(MYBW)将于 2025 年 7 月 21-22 日隆重回归,作为东南亚地区最具影响力的 Web3 与区块链峰会之一,汇聚来自本地与国际政府及产业的鼎力支持。今年,MYBW 规模全面升级,不仅涵盖两天主会场活动,更有多场官方周边活动,致力于加速推动马来西亚区块链产业发展。

本届 MYBW 由主办单位 Lydian Labs 发起,延续去年首届活动的成功势头,力图打造更大、更强的盛会。活动内容全面升级,涵盖从行业分享、圆桌对话、空投互动到初创展示等多维度环节,适合所有关注区块链生态的人士参与。

本届峰会亮点包括大量高质量的交流机会、政府部门关于区块链发展规划的重要主题演讲、业界领袖的深度分享、独家现场空投、VC 投融资对接等。

“马来西亚正在迅速崛起为区块链创新的战略枢纽。本次峰会旨在将创业者、开发者、政策制定者与投资人连接在一起,共同学习、共同建设。”

—— Lydian Labs 联合创始人 Dr Ian Tan

铺设马来西亚区块链未来之路

本届 MYBW 邀请了全球区块链先锋人物与高层决策者参会,标志着该活动成为知识共享与跨界协作的关键交汇点,正在为马来西亚未来铺路。

峰会将由马来西亚科技创新部长 YB Tuan Chang Lih Kang 正式主持开幕,并发表主旨演讲及启动“马来西亚区块链基础设施”计划。

数字部部长 YB Tuan Gobind Singh Deo 将主持国际圆桌会议,汇聚全球领袖的意见,推动马来西亚成为国际数字强国。

演讲嘉宾阵容星光熠熠,涵盖全球区块链最具影响力的人物,包括:

-

Helen Liu,Blockchain for Good Alliance 发起人

-

Gracie Lin,OKX 新加坡 CEO

-

Dominik Schiener,IOTA 联合创始人

-

Alex Svanevik,Nansen.ai CEO

-

Katie Mitchell,Coinbase 亚太国际政策总监

-

Gracy Chen,Bitget CEO

-

Gabriel Yang,ARC 副 CEO

-

Yoann Turpin,Wintermute 联合创始人

等多位业界大咖

“我们衷心感谢来自各方的鼎力支持,让 MYBW 成功迈入新阶段。特别感谢我们的冠名赞助商 IOTA,钻石赞助商 Base、MIMOS、Anome 与 Ailiquid,白金赞助商 JadaEx、DCAI by Dynachain 以及 KEF 等,共同推动大会迈上新高度。”

—— Lydian Labs 联合创始人 Noelle Lee

MYBW 已成为 Web3 圈内“必须出席、值得关注”的关键平台。

站上伟大起点之巅

MYBW 鼓励每一位参与者积极发声、深入交流,提供丰富的线下互动场景。

从正式或轻松的社交环节、到 VC 投资展示机会,每位参与者都能找到适合自己的空间。活动期间还将举办备受欢迎的 Hackathon 黑客松、VC 投资日、监管圆桌会议及多项官方周边活动,打造一周精彩不间断的链上盛宴。

Web3 存在于线上,但真正的进步发生在线下。

不论您是 Web3 创始人、开发者、传统品牌、风险投资人、学生、政策研究者,还是对区块链充满好奇的普通参与者,都将从中收获超出预期的体验。

门票销售火热,现可前往官方网站注册参会,切勿错过!

活动信息:

日期:2025 年 7 月 21 日 – 22 日

地点:马来西亚吉隆坡世界贸易中心(WTCKL)

官网: https://myblockchainweek.com/

关于 Lydian Labs:

Lydian Labs 是专注于亚太与中国市场的全栈式 Web3 解决方案提供商,业务涵盖三大核心领域:顾问咨询、技术开发与市场营销。

“真金白银的去中心化预测市场远比传统民调更接近真相,但被操纵的机制缺陷与合规压力始终如乌云一般始终笼罩着这个价值数十亿美元的蓝海市场。”

一、Polymarket到底是什么

二、解剖 Polymarket 的底层机制

三、Polymarket的合规困局和资本版图

四、结语

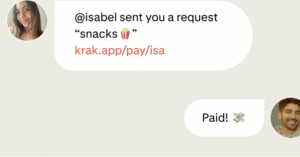

Krak应用的主要功能包括:

-

点对点支付:用户可通过经济高效的方式,向全球110个国家/地区的Krak用户即时汇款。

-

Kraktags个性化支付ID:用户可通过Kraktags,无需输入银行账户或加密钱包地址,跨300多种资产(包括加密货币、稳定币及部分法币)轻松发送或请求付款。

-

消费赚取账户:无锁仓、无最低存款要求,无需订阅即可使用。符合条件的用户上线初期可享受最高4.1%的USDG稳定币余额奖励,及20多种数字资产高达10%的额外收益机会。

Krak的竞争对手与竞争优势:

Krak 特色服务与亮点:

Krak未来发展方向:

-

推出实体与虚拟Krak支付卡,用户可直接使用Krak应用中的加密资产或法币,在全球数百万线上与线下商户处消费。

-

推出多种预付与金融服务,包括储蓄、借贷及信用卡计划,进一步拓展金融生态。

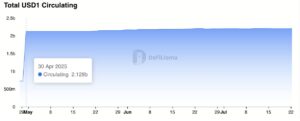

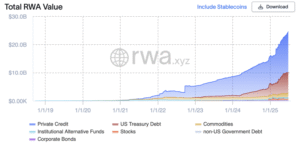

在加密市场逐步迈入成熟阶段、监管愈加明晰的当下,现实世界资产(RWA, Real World Assets)正成为连接传统金融与链上金融的重要枢纽。据不完全统计,截至目前,非稳定币 RWA 市场规模已达到 245 亿美元,稳定币规模则突破 2400 亿美元,二者共同构建起数字资产体系中的“安全资产层”。

在这一蓬勃发展的赛道中,Ondo Finance 凭借其对美国国债等高信用资产的原生代币化设计,成为当前最受市场关注的 RWA 协议之一。

作为由前高盛数字资产团队成员创立的项目,Ondo Finance 专注于证券类资产的链上发行与流通,旗下两款核心产品——$USDY 与 $OUSG——不仅提供具备合规基础的稳定收益,更在非稳定币 RWA 项目中占据领先地位。通过构建从资产发行、借贷流转到链间桥接的全栈基础设施,Ondo 正在重塑链上信用体系,并为机构级资金入场铺设道路。

一、Ondo介绍

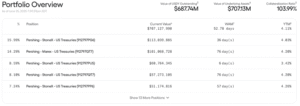

Ondo Finance 是RWA赛道的领跑者,该平台主要提供证券代币化项目。旗舰产品 $USDY 和 $OUSG 。两种产品都可以简单理解为生息稳定币。正是由于底层资产锚定美国短期国债,其中 $USDY 的超额抵押率达到103%。美国国债是由美国政府信用背书的债券,被认为是全球最安全的资产之一。在不包括稳定币的 RWA 资产排名中,Ondo的两个项目占据第六和第七名。

$Ondo 代币是 Ondo Finance 的原生代币,拥有对项目的治理权,同时另外也是借贷协议 Flux Finance 的原生代币,该协议旨在通过将稳定币借给合格投资者来获得收益,这些投资者使用稳定币来获得 Ondo 代币化证券的投资,从而让 DeFi 原生者参与其中。

Ondo Finance 的主要产品是生息稳定币资产,另外还提供平台和协议(如 RWA平台 Ondo Global Market,借贷协议 Flux 等),以及基础设施如 Ondo Chain。

二、旗舰产品 —— $USDY 生息稳定币

1.产品简介:$USDY 是专为非美国投资者设计的代币化高级担保票据(Senior Secured Note),属合规证券(SEC Reg S)。可以理解为“生息稳定币”。该代币提供4% 至 5.3% 之间波动的稳定年化收益,机制透明。主要资产投资于美国短期国债,当前 TVL 在6.9亿美金左右,APY为4.29%。

2. 购买资格:非美国投资者,需要KYC和反洗钱调查。主要对象是个人和机构投资者,资金门槛较 $OUSG更低。购买后40-50天可以在链上转移。

3. 代币模式:提供了两种代币, $USDY 和 $rUSDY , 投资者可在官网24/7实时转换。

$USDY 累积型:价格随收益累计上涨

$rUSDY (Rebasing型): 代币价格锚定1美元,通过每日再基准机制向持有者增发代币以体现收益。Rebase 时间为美国东部时间下午4点,需在此时间点前持有方可获得当日收益。

4. 底层资产:美国短期国债,每日公布储备,第三方监督。由独立实体 Ondo USDY LLC发行,实现破产隔离。

5. $USDY 如何参与?

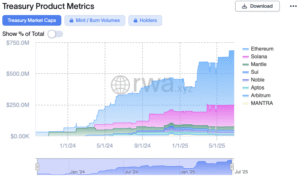

- $USDY 支持 Ethereum、Mantle、Solana、Sui、Aptos、Noble、Arbitrum、Plume (Legacy) 等链。主要运行在Eth和Sol上。

- 非美国地区可以直接在官网购买,购买40天后可以在链上转移。

- $USDY 支持在 DEX 上直接用其他币种 Swap, 如去中心化交易所 Camelot @CamelotDEX,同样支持的还有 @squidrouter,@xyfinance, @symbiosis_fi , @GalaxyExchangeX 等DEX

- 在@InitCapital_ 上,用户还可以存入USDY作为抵押品来借入其他资产,允许基础的USDY收益率抵消和减少借款利息。

三、旗舰产品——$OUSG 美国政府债券基金代币化产品

1.产品简介:首款 RWA 产品 $OUSG (Ondo Short-Term US Government Bond Fund),也就是 Ondo 短期美国国债基金,主要投资于机构级资产如贝莱德的 $BUIDL 、富达的 $FYHXX 等 。当前 TVL 达到7亿美元,APY 为 4.08%。

2.购买资格:需要通过 KYC 和反洗钱调查,面向高净值个人/机构,(依据Rule 506(c)条款仅面向净资产超500万美元的合格投资者),不限制地区,最小认购规模 5000 美元。

3. 代币模式:提供了两种代币, $OUSG 和 $rOUSG , 投资者可在官网24/7实时转换。

$OUSG 累积型:价格随收益累计上

$rOUSG (Rebasing型): 代币价格锚定1美元,通过每日再基准机制向持有者增发代币以体现收益。

4. 底层资产:主要投资于机构级资产,包括贝莱德的 $BUIDL , Franklin Templeton 的Franklin OnChain U.S. Government Money Fund $FOBXX 、WisdomTree 的Government Money Market Digital Fund $WTGXX 、Fidelity的Fidelity Treasury Digital Fund $FYHXX 、FundBridge Capital 的 Delta Wellington Ultra Short Treasury On-Chain Fund $ULTRA 、银行存款和 $USDC 等流动性资产。

四、Ondo发展历程

Ondo Finance 发展较为年轻,至今成立不过4年。它由前高盛员工 Nathan Allman 和 Pinku Surana 于2021 年3月创立。成立初期是做 Defi 的,融资上由 Pantera Capital 领投400 万美元种子轮融资,由 FunderFund 、Pantera Capital、coinbase 领投4000万美金A轮融资,2022年5月完成1025万美元的ICO融资,发售了社区的治理代币 $Ondo 币。

2022年加密货币市场的剧烈震荡(特别是UST稳定币崩盘事件),暴露了纯链上资产的高波动风险。Ondo敏锐洞察到机构投资者对“低波动性、高合规性”资产需求。2023年,Ondo Finance 果断转型 RWA 赛道。

2023年2月,Ondo Finance 推出首款RWA产品 $OUSG , 标志着 RWA 转型的关键里程碑; 后来,推出了Flux Finance 借贷平台, 提供稳定币借贷服务,并支持 OUSG 的产品借贷; 8月,推出了它的重磅产品——生息稳定币USDY; 11月推出了 Ondo Bridge ,这是一种跨区块链无缝转移 Ondo 代币的机制。2023年Ondo搭建了良好的产品框架,为其在 RWA 的领先地位奠基。

我们常说 Web3 是一个“野蛮生长”的行业,但 Ondo 正在打破这种刻板印象:数字金融同样可以做到安全、透明、合规、稳健。通过真实资产的支持、链上技术的应用,以及与全球机构的合作,Ondo 正在搭建一座连接传统金融与区块链世界的桥梁。

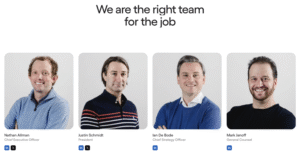

五、Ondo团队背景

Ondo Finance 的核心团队由来自华尔街顶级金融机构和国际知名咨询公司的专业人士组成,多位成员曾就职于高盛集团的数字资产部门,并均为实名背景。

其中,联合创始人 Nathan Allman 曾在高盛数字资产部门任职;总裁兼首席运营官 Justin Schmidt 是高盛数字资产市场部门前主管,也是其数字资产团队的创始成员之一;首席战略官 Ian De Bode 在加入 Ondo 前是麦肯锡合伙人,专注于数字资产领域,拥有近十年为全球金融机构提供战略咨询的经验;首席法务官 Mark Janoff 毕业于斯坦福法学院,曾长期服务于科技与金融企业的法律事务。

Ondo 与“川普家族”也有一定交情。2025年2月初,在纽约举行的 “ Ondo Summit ” 上,美国总统长子小唐纳德·特朗普意外现身并发表演讲。此后,Ondo Finance 官方于 2025 年2月发布公告,宣布与特朗普家族支持的加密平台 World Liberty Financial (WLFI) 建立战略合作伙伴关系,旨在共同推动 RWA 的采用,将传统金融资产引入区块链。

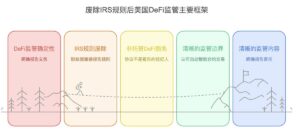

一、《清晰法案》进程及影响

二、SEC 管什么?

三、CFTC 管什么?

- 具有实际的价值和作用

- 用户无需许可

- 核心代码去中心化

- 协议运行完全透明

- 任何个体不得持有 20% 代币

- 社区有控制权而非个人

四、DeFi 开发者豁免机制,或可引爆 DeFi 创新潮

马来西亚区块链周(Malaysia Blockchain Week,简称 MYBW)将在政府多部门的大力支持下举办,为期一周的活动将全面聚焦区块链和 Web3 的发展。

本届 MYBW 2025 将迎来马来西亚数字部部长 YB Gobind Singh Deo 以及科学、技术与创新部部长 YB Chang Lih Kang 出席支持,彰显政府对区块链和 Web3 生态系统的高度重视。

“马来西亚在全球数字生态中的地位,使我们成为 Web3 项目寻找具有前瞻性支持环境的理想目的地。政府与私营企业在 MYBW 等项目中的合作体现了我们更宏观的国家愿景,即培育创新能力、强化区域领导力,并为下一代技术发展做出积极贡献。”

—— 数字部部长 YB Gobind Singh Deo

马来西亚的数字新势力

马来西亚正在快速成长为本地区的数字强国,在变革性数字技术的应用和发展方面持续引领潮流。去年首次推出的 MYBW 便是政府推动数字化与区块链发展的一个典范。

数字部部长 YB Gobind Singh Deo 将在活动中发表主旨演讲,描绘马来西亚数字未来的蓝图,并主持一场涵盖本地及国际思想领袖的闭门圆桌会议。

科学、技术与创新部部长 YB Chang Lih Kang 也将发表主题演讲,重点分享区块链技术作为推动效率、信任与进步的重要工具,并为马来西亚的技术创新注入支持与洞见。

“区块链技术是实现信任、效率与进步的重要工具,也代表了马来西亚在推动数字转型中的坚定承诺。”

—— 科技创新部长 YB Chang Lih Kang

这场高规格的讨论将有助于进一步提升马来西亚在区块链领域的国际影响力,并为本地生态带来更多发展机会,构建面向未来的技术国度。

向世界发声,以国家为傲

MYBW 2025 将搭建一个高能级平台,汇聚深度对话、战略合作、投资机会与前沿解决方案,加速孕育下一个“马来西亚之光”——如 Etherscan、Coingecko、Jupiter、Virtuals Protocol 和 Pendle Finance 等知名项目。

此外,旅游、艺术与文化部也将加入支持阵容,进一步扩大 MYBW 的国际与本地知名度,吸引全球与区域参与者共同参与,深度交流。

届时,活动将带来丰富内容:空投福利、主旨演讲、圆桌论坛、Web3 线下互动体验,真正实现虚实融合。此外,MYBW 2025 将迎来人气活动的强势回归,包括 Hackathon 黑客松、VC Pitch Day 创投日、监管圆桌等官方侧活动,共同打造一场极具影响力的行业盛会。

活动详情:

-

日期:2025年7月21日至22日

-

地点:吉隆坡世界贸易中心(WTCKL)

-

官方网站购票链接:https://linktr.ee/myblockchainweek

(数量有限,优惠票售完即止!)

关于 Lydian Labs

Lydian Labs 是一家专注亚太及中国市场的全栈式 Web3 服务提供商,服务范围涵盖三大核心板块:咨询、技术与市场营销,致力于为项目提供从 0 到 1 的全流程支持。

随着 Aptos 主网上线以来 Move 语言的生态基础逐步成熟,其 DeFi 生态系统正在迎来爆发式增长。本文将对当前 Aptos 链上最具代表性的六个 DeFi 协议进行梳理,涵盖稳定币、DEX、流动性质押、借贷、衍生品以及 BTCFi 等多个核心赛道,呈现 Move 公链上最具活力的金融图景。

Thala:Aptos综合DeFi枢纽

Thala 是 Aptos 生态的旗舰级 DeFi 协议,定位为集稳定币、AMM 和 LSD 于一体的“超级应用”。目前TVL 达到 1.33 亿美元,累计用户约 65 万人。

Thala 构建了完整的模块化金融设施:推出了超额抵押稳定币 Move Dollar(MOD) ,基于 AMM 的ThalaSwap 交易平台,以及流动性质押服务,并通过 Thala Foundry 孵化器加速生态项目成长。

项目此前通过种子轮与IDO共融资895万美元,由Shima Capital、 ParaFi Capital、White Star Capital等机构支持,项目此前于24 年曾遭受安全事件,但项目方通过与攻击者协商并支付 30 万美元赏金,实现了100% 用户资金追回,进一步强化了其技术韧性与社区信任。

![]()

Echo Protocol:构建 BTCFi 的跨链枢纽

Echo Protocol 是 Aptos 上专注于比特币流动性聚合与 DeFi 应用落地的头部协议,致力于解决 BTC 在不同链间流动性碎片化的问题。

其核心逻辑是将原生 BTC、wBTC、LST 等不同形式 BTC 资产进行聚合,并提供统一的流动性入TVL 峰值曾达 8.78 亿美元,已处理超 100 万笔交易,日活用户数超过 6 万。口。

目前Echo 于 2025 年 7 月 2 日完成 TGE,推出原生代币 $ECHO,市值约为 485 万美元,并计划构建围绕BTCFi 的衍生品与借贷层。

Hyperion:Aptos TVL 最大的 DEX

Hyperion 是 Aptos 上 TVL 最大的去中心化交易平台,当前 TVL 已超过 1.18 亿美元,平台累计交易量突破 60 亿美元。

Hyperion 最大的创新在于其融合了订单簿机制与多种 AMM 模型(CLMM、DLMM) 的混合做市系统,同时结合策略自动化引擎,实现了高效的链上流动性调度。

平台引入了类 GMX 的 Vaults 功能,允许用户将资产交由专业做市商管理,在提高 LP 收益率的同时降低操作复杂度。

目前 Hyperion 已获得 OKX Ventures、Aptos Labs、Maelstrom Capital 等战略投资,预计将在 2025年 Q3 进行代币发行(TGE) 。

Aries Markets:Aptos 原生衍生品与借贷平台

Aries Markets 是 Aptos 上的一个集借贷、杠杆交易与永续合约于一体的 DeFi 协议,TVL 当前已达 2.84亿美元,累计用户数超过 90 万。

平台采用 AMM 与 Order Book 的混合撮合架构,支持高杠杆率的链上交易体验,并提供原生资产的借贷市场,是 Aptos 上最早支持永续合约的项目之一。

Amnis Finance:Aptos 流动性质押龙头

Amnis Finance 是 Aptos 上领先的 LSD 协议,目前 TVL 为 1.5 亿美元,用户总量已从年初的 72 万增至 92 万。其提供的 LSD 产品具备约 7 .15% 的年化收益率,为 Aptos上的 PoS 验证提供底层安全。

Amnis 此前融资 200 万美元,由 Borderless Capital 和 OKX Ventures 联合领投, Aptos Labs、Arkgrow Pte Ltd、Ambush Capital、Gate Ventures、Sky Vision Capital、Old Fashion Research、Chorus One Venture、Re7 和 Flowdesk等机构参投,并且是首个通过 Aptos 基金会 LFM 激励计划完成TGE 的 LSD 项目,当前代币价格约为 $0.106,市值为 948 万美元。

Echelon Market 高速增长的借贷协议

Echelon Market 由 Aptos 与 Thala Labs 联合孵化,构建了一个基于保险库会计系统的可组合性借贷市场。该协议受到 Aave 的 E-Mode 启发,支持高 LTV 借款模式,并且拥有更灵活的抵押管理机制。TVL 自年初以来已从 9700 万美元增长至 1.52 亿美元,增幅超过 60%,成为 Move 生态增长最快的借贷协议之一。

项目此前于24年获得350万美元的融资,由Amber Group领投,Laser Digital, Saison Capital, Selini Capital, 280 Capital, Web3Port, Serafund, Re7 Capital等机构以及许多天使投资人参与。

当前 Echelon 正在进行第二季积分计划,第一季已于 3 月 9 日结束,累计发放 600 亿积分,参与钱包超过 6 万个。

结语:Aptos DeFi 的演化轨迹

从稳定币、DEX、LSD 到 BTCFi、衍生品与新型借贷系统,Aptos 正逐步构建出 Move VM 驱动下的 DeFi 模块化宇宙。这些协议不仅验证了 Move 的安全性与表达力,也通过实战向市场展示了新公链的金融原生力。随着生态整合加速,Aptos DeFi 或将在 2025 下半年迎来更高维度的跃迁。

现代 AI 系统的进化,不仅依赖于算力和算法的突破,更深受人类反馈的影响。然而,这一关键环节长期缺乏透明度,反馈流程被大型科技公司封闭在内部,导致模型评估停留在静态基准和封闭测试中,难以准确反映实际应用表现。随着模型能力日益增强,这一行业痛点愈发凸显,传统评估方法已无法全面捕捉模型的真实性能、偏见与失效模式。

Yupp 的解法是构建一个“去信任的 AI 反馈市场” (trustless AI feedback marketplace) ,推动多样化用户反馈的自由流动,打造一个可扩展、公平且透明的模型评估引擎。通过众包机制,用户提交提示词并对比多个模型的输出,生成数字签名的“偏好数据包”。这类主观偏好被转化为可供训练的高质量数据,直接服务于如 RLHF、DPO 等后训练范式,为模型微调带来强大动力。

融资与团队

据 Rootdata 数据,项目此前在由a16z领投的种子轮中获得3300万美元的投资。创始人在人工智能和加密货币领域均有深厚积累。Pankaj Gupta (联合创始人兼CEO)@pankaj 曾负责 Google Pay 和 Coinbase 的全球消费者工程。Gilad Mishne (联合创始人兼AI负责人)@gilad 曾担任GoogleX 的机器学习主管。他们曾在 Twitter 共同打造了消费级机器学习产品。目前早期团队已经拥有来自谷歌、Coinbase 和顶级研究实验室的高级工程师,具备丰富的工程与产品经验。![]()

![]()

![]()

![]()

![]()

![]()

产品简介

Yupp 构建了一个统一的 AI 模型入口,支持并列呈现多个模型回答,鼓励用户在不同模型间进行横向比较与反馈评估。

目前平台已接入 500+ 主流模型,涵盖 ChatGPT、Claude、Gemini、Grok、Llama、DeepSeek 等文本模型,以及 Dall·E、Stable Diffusion 等图像生成模型。用户在使用过程中可通过投票、评价等方式表达偏好,投票后获得“刮奖机会”赢取 Yupp 积分。

产品体验强调互动性与游戏化,通过“AI 对战 + 刮卡”机制激发用户参与热情,让模型评估从冷启动任务转化为高粘性、高参与的社交体验,构建有效的用户增长飞轮。

Yupp 推出的 “VIBE Score” (Vibe Intelligence Benchmark) 是其核心的数据产品,通过基于真实用户偏好的数据,对模型进行多维度排名。

与传统基准测试不同,VIBE 引入延迟、使用成本与人口统计属性等动态变量,试图建立一个“具备应用语境感知”的 AI 评估系统。企业和开发者可依据此系统选择在特定场景、特定人群中表现最优的模型,极大提升模型选型与部署的精准度。为了确保数据真实性与反馈质量,Yupp 携手专业数据供应商,设计了包括个人资料验证、层级审核在内的评分者筛选机制,过滤低质量或恶意反馈,确保数据集具备商业价值。

积分系统

Yupp 构建了一套与平台交互深度绑定的积分机制:

所有模型调用行为均以积分计价;

基本费用:文本模型每次调用 50 积分,图像生成 100 积分;

高级模型(PRO) :额外消耗 50 积分;

最强模型(MAX) :额外消耗 300 积分(总计 350 积分) ;

文件附件:每份消耗 25 积分。

总费用为默认费用、PRO/ MAX 型号费用、附件费用等之和。

积分可用于平台交互,也可按 1,000 积分 = 1 美元的比例兑换为 20 多种法币/稳定币。平台设置了提现上限,确保激励系统可控:

目前新注册用户可获赠 5,000 积分,通过参与模型反馈与“刮刮卡”机制积累积分,从而实现低门槛、高频率的参与和激励闭环。

总结

Yupp 的核心优势在于其数据驱动的正向飞轮:用户真实反馈构成高质量训练数据;吸引开发者前来测试、验证模型;优质模型提升平台内容与体验;反过来再吸引更多用户参与反馈。通过这一反馈闭环,Yupp 不仅建立了数据网络效应,也让 AI 模型评估走向开放与透明,在推动后训练技术演进的同时,成为模型性能优化的关键入口。

然而,平台在快速扩张过程中,也需持续优化其激励与防作弊机制,防范“机器人刷分”“赏金套利”等行为对数据质量造成稀释,在游戏化与严谨性之间取得平衡。整体来看,凭借顶尖团队、强力融资与明晰的产品逻辑,Yupp 有潜力成为新一代 AI 生态中人类偏好基础设施的核心节点,加速“人人皆享 AI、人人塑造 AI”的落地路径。